Notleidende Kredite

Was ist ein notleidender Kredit?

Der bankspezifische Ausdruck „notleidender Kredit“ (auch „fauler Kredit“ oder NPL – Non-Performing Loan) bezeichnet ein Darlehen, dessen Rückzahlung mit mehr als 90 Tagen im Verzug ist. Für das dritte Quartal 2020 verzeichnete die EZB allein für die Länder der Eurozone 485,10 Milliarden Euro an gefährdeten Krediten. Dies entspricht einer Brutto-NPL-Quote von 2,82 Prozent am Kreditgesamtbestand. Notleidende Kredite galten noch vor der Coronakrise als größte Gefährdung einer stabilen Finanzwirtschaft innerhalb der Eurozone. Erfreulich ist zwar, dass die Quote in der Eurozone zuletzt immer weiter geschrumpft ist, doch in Zusammenhang mit der Coronakrise lässt sich ein baldiger, drastischer Anstieg des NPL-Volumens vermuten.

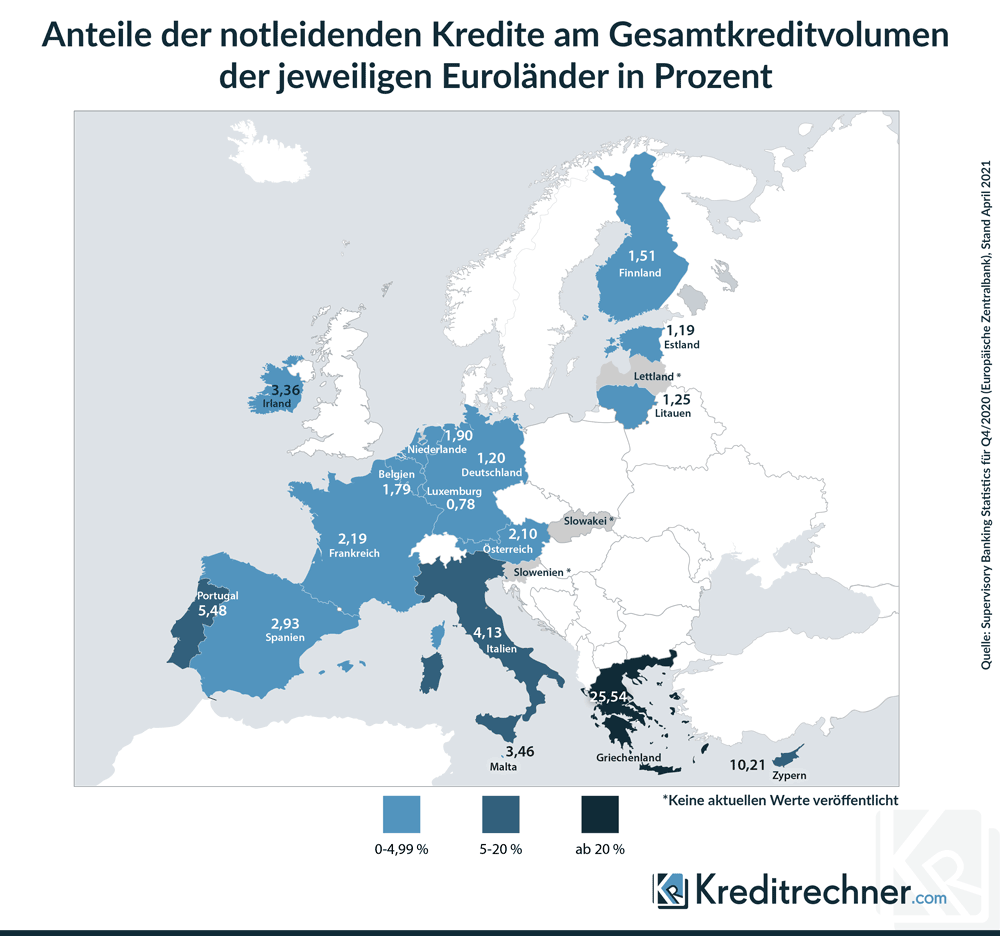

- Den größten Anteil notleidender Kredite am Gesamtkreditvolumen eines Landes trug in Q1/2021 innerhalb der Eurozone Griechenland mit 25,17 Prozent.

- Gleichzeitig war Griechenland ebenfalls Spitzenreiter beim NPL-Schuldenstand pro Kopf mit 5.021,50 Euro je Einwohner.

- Mit Ausbruch der Coronakrise ging die EZB bereits für 2020 von einem Anstieg an NPLs aus. Die Zahlen bis einschließlich Q1/2021 konnten diese Vermutung zwar noch nicht bestätigen, allerdings erwarten Experten mittlerweile eine baldige NPL-Welle.

Ablauf einer Kreditkündigung

Zunächst einmal muss die Bank die erste und zweite Mahnung aussprechen. Diese beinhalten sowohl die

- Höhe der offenen Zahlungen

- Die Zahlungsfrist

- Die Konsequenzen bei Nichtzahlung

Führte auch die zweite Mahnung nicht zum Erfolg, erhält der Schuldner nun die dritte Mahnung. In dieser wird zum einen eine letzte Zahlungsfrist gesetzt. Zum anderen erfolgt die Information über die bevorstehende Kündigung des Kredits und die Verwertung der vorhandenen Sicherheiten. In der Regel geht die dritte Mahnung mit verschiedenen Konsequenzen einher:

- Kündigung des Dispokredites

- Rückgabe von Lastschriften

- Einzug von MaestroCard und Kreditkarte

Führen auch diese Maßnahmen noch nicht zum Ausgleich der offenen Raten, wird das Darlehen fällig gestellt. Anders ausgedrückt: Es wird gekündigt. Für die Kreditkündigung müssen gemäß Paragraf 498 BGB allerdings einige Voraussetzungen gegeben sein:

- Es müssen mindestens zwei aufeinanderfolgende Raten ganz oder teilweise nicht gezahlt worden sein.

- Bei einem Darlehen mit einer Laufzeit von bis zu drei Jahren muss der Zahlungsrückstand mindestens zehn Prozent der Darlehenssumme ausmachen.

- Für Darlehen mit einer längeren Laufzeit gilt ein Zahlungsrückstand von mindestens fünf Prozent.

Die Fristsetzung für die Begleichung der offenen Schuld muss mindestens zwei Wochen betragen. Die Mitteilung der Gesamtfälligstelllung des Darlehns (Kündigung) muss diese Fristsetzung auch beinhalten.

Darüber hinaus sind die Banken gehalten, ein wiederholtes Gesprächsangebot zu unterbreiten. Das Gespräch soll darauf abzielen, für den Kreditnehmer eine Lösung zu finden, die eine Kündigung des Darlehens verhindert, beispielsweise eine Laufzeitverlängerung zur Senkung der Raten.

Die Restschuld

Wurde der Kredit fällig gestellt, fallen Kosten an. Diese belaufen sich nicht nur auf die Höhe der Restschuld und offener Zinszahlungen. Die Bank kann darüber hinaus auch noch Strafzinsen in Höhe von fünf Prozent über dem Basiszinssatz verlangen. Dabei handelt es sich um den Zinssatz, den die Europäische Zentralbank den Kreditinstituten für deren Refinanzierung in Rechnung stellt.

Abweichend kann auch ein Strafzins berechnet werden, der über oder unter fünf Prozent liegt. Dies ist dann der Fall, wenn die Bank einen höheren oder der Schuldner einen niedrigeren entstandenen Schaden nachweisen kann.

Übrigens: Bereits der Umstand, dass der Kredit fällig gestellt wurde, geht mit einer Meldung an die Schufa einher. Diese erfolgt nicht erst bei Vollstreckung.

Kredite ohne SCHUFA

Besonderheiten beim Dispokredit

Für einen Dispokredit gibt es keinen expliziten Kreditvertrag. Banken räumen den Dispo aufgrund der Bonität des Kontoinhabers und auf der Grundlage regelmäßiger Geldeingänge ein. In der Regel verzichten die Institute auch auf Sicherheiten. Vor diesem Hintergrund gelten für die Fälligstellung eines Dispositionskredites Besonderheiten.

Ein Kreditinstitut kann einen Dispo jederzeit ohne Einhaltung einer Frist kündigen. Dies kann beispielsweise der Fall sein, wenn ein anderes Darlehen des Kunden nicht mehr ordnungsgemäß bedient wird, oder sich die wirtschaftliche Situation des Kontoinhabers so verschlechtert hat, dass ein Ausgleich des überzogenen Kontos fraglich wird.

Ein Indiz können ausbleibende oder gesunkene Gehaltseingänge sein. Dennoch sind die Banken gehalten, bei einer Kündigung auch die „wirtschaftlichen Belange“ des Kunden zu berücksichtigen. Grundlage dafür ist der Abschnitt 26 der AGB der Sparkassen und Abschnitt 19 der AGB der Banken.

Führt die Kündigung des Dispositionskredites dazu, dass eine Schuld verbleibt, ist das weitere Vorgehen die Einleitung eines Mahnverfahrens.

Notleidende Kredite in der Eurozone

Eine zu laxe Kreditvergabe stürzte die Weltwirtschaft ab 2007 in eine große Krise, viele Banken gerieten in starke Turbulenzen. Berühmte Beispiele sind die Pleite der US-amerikanischen Bank Lehman Brothers oder die Verstaatlichung des isländischen Bankensektors, nachdem die drei größten Finanzhäuser des Landes tief in die roten Zahlen rutschten.

Die isländische Wirtschaft erholte sich gut von der Krise. Auch schwer von der Wirtschaftskrise getroffene Länder wie Irland und Spanien sind auf dem Weg zurück zu alter wirtschaftlicher Stärke, was sich auch auf den jeweiligen Bankmärkten widerspiegelt.

Anders ist die Situation in Griechenland. Nicht nur, dass das Land seine Schulden nur schwer in den Griff bekommt – auch saßen die griechischen Banken im dritten Quartal 2020 noch auf 28,85 Prozent ausfallgefährdeter Kredite. Das ist einsame Spitze in Europa, wie folgende Landkarte zeigt:

Nachfolgend finden Sie die Zahlen der Europäischen Zentralbank zu den ausfallgefährdeten Krediten in den Euroländern für Q1/2021 in ausführlicher Form:

| Land (Q4/2020) | Summe Kredite in Mrd. Euro | Summe notleidender Kredite in Mrd. Euro | Anteil notleidender Kredite in Prozent |

|---|---|---|---|

| Belgien | 493,65 | 7,84 | 1,59 |

| Deutschland | 3.017,00 | 33,18 | 1,10 |

| Estland | 33,42 | 0,38 | 1,14 |

| Irland | 406,17 | 11,95 | 2,94 |

| Griechenland | 213,48 | 53,73 | 25,17 |

| Spanien | 2.604,60 | 80,51 | 3,09 |

| Frankreich | 5.641,60 | 119,60 | 2,12 |

| Italien | 1.952,44 | 79,22 | 4,06 |

| Zypern | 33,21 | 3,27 | 9,84 |

| Lettland | ./. | ./. | 1,86 |

| Litauen | 25,94 | 0,28 | 1,08 |

| Luxemburg | 158,34 | 1,13 | 0,71 |

| Malta | 17,37 | 0,59 | 3,42 |

| Niederlande | 2.085,40 | 36,45 | 1,75 |

| Österreich | 516,19 | 9,95 | 1,93 |

| Portugal | 155,14 | 7,69 | 4,96 |

| Slowenien | 24,36 | 0,77 | 3,16 |

| Slowakei | ./. | ./. | ./. |

| Finnland | 536,66 | 7,66 | 1,43 |

| Gesamt | 17.993,43 | 455,04 | 2,54 |

| Quelle: Supervisory Banking Statistics für Q4/2020 (Europäische Zentralbank), Stand April 2021 | |||

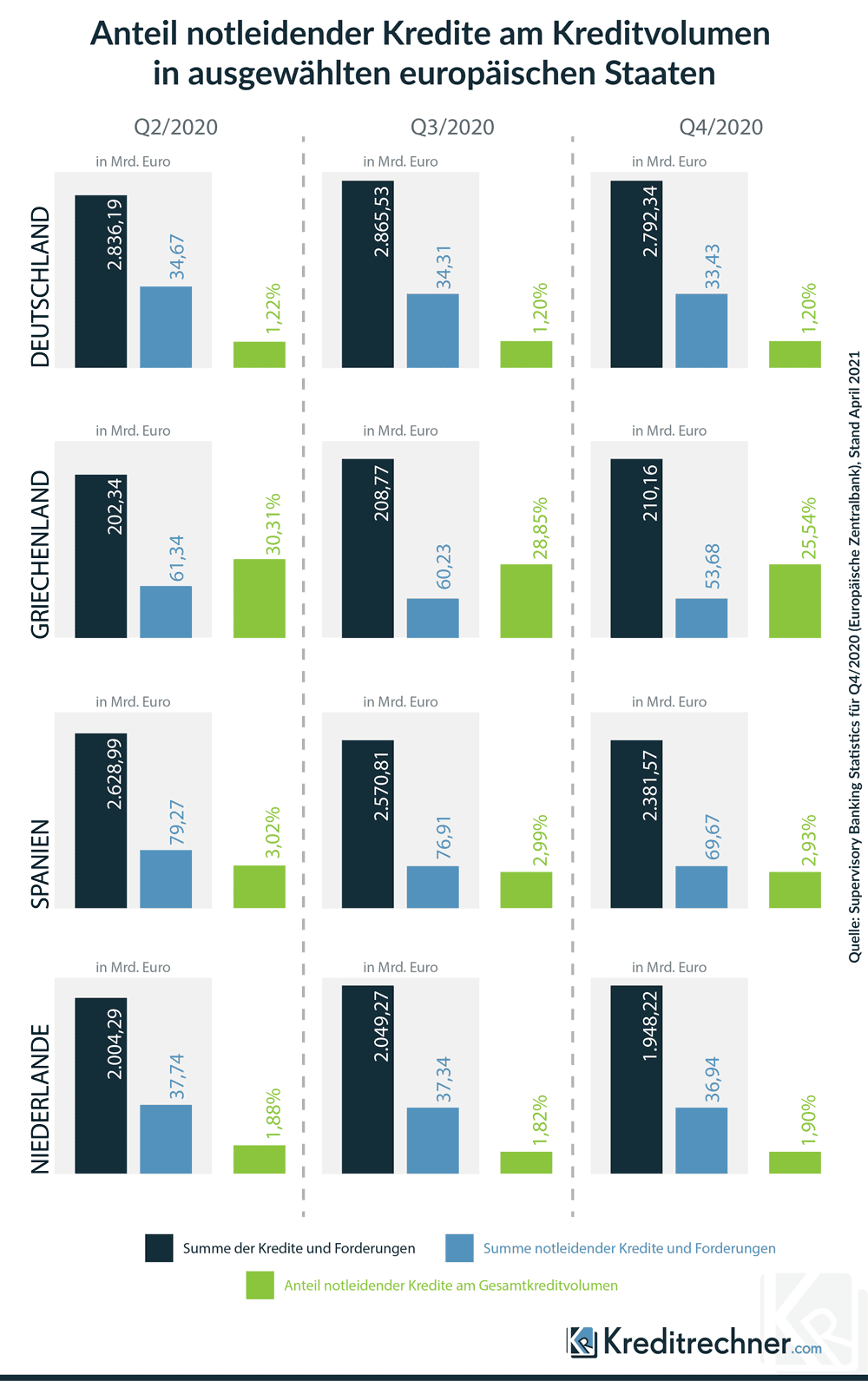

In unserer folgenden Infografik nehmen wir zudem die Entwicklung vier ausgewählter Länder in den letzten drei zu betrachtenden Quartalen unter die Lupe. Untersucht werden die Länder Deutschland, Griechenland, Spanien und die Niederlande von Q2 2020 bis Q4 2020. Die Entwicklungen zu den Krediten im Allgemeinen und den NPLs im Speziellen fallen in diesen Ländern recht unterschiedlich aus. In Deutschland zum Beispiel stieg das Gesamtkreditvolumen von Quartal zu Quartal.

Ebenfalls interessant ist die Betrachtung des Volumens der notleidenden Kredite in einem Land unter Berücksichtigung der Einwohnerzahl. Wie hoch ist der Schuldenstand durch ausfallgefährdete Kredite pro Kopf in den jeweiligen Euroländern? Das zeigt die nachfolgenden Tabelle.

Auch hier führt Griechenland die Spitze an. Jeder der insgesamt 10,7 Millionnen Einwohner führt durchschnittlich betratchtet ausfallgefärdete Kredite in Höhe von jeweils 5.628,97 Euro. In Deutschland hingegen, dem Euroland mit den meisten Einwohnern, liegt der Schuldenstand allein durch NPLs bei durchschnittlich 412,68 Euro pro Kopf.

Notleidende Kredite pro Kopf in den Euroländern Q1/2021 |

|||

|---|---|---|---|

| Land | NPLs in Mio. Euro pro Land | Einwohner in Mio. pro Land | NPLs pro Kopf in Euro |

| Belgien | 7.840 | 11,51 | 681,15 |

| Deutschland | 33.180 | 83,14 | 399,09 |

| Estland | 380 | 1,33 | 285,71 |

| Finnland | 7.660 | 5,53 | 1.385,17 |

| Frankreich | 119.600 | 67,20 | 1.779,76 |

| Griechenland | 53.730 | 10,70 | 5.021,50 |

| Irland | 11.950 | 4,97 | 2.404,43 |

| Italien | 79.220 | 60,29 | 1.313,98 |

| Lettland | k.A. | 1,91 | k.A. |

| Litauen | 280 | 2,79 | 100,36 |

| Luxemburg | 1.130 | 0,63 | 1.793,65 |

| Malta | 590 | 0,51 | 1.156,86 |

| Niederlande | 36.450 | 17,40 | 2.094,83 |

| Österreich | 9.950 | 8,90 | 1.117,98 |

| Portugal | 7.690 | 10,29 | 747,33 |

| Slowenien | 770 | 2,10 | 366,67 |

| Spanien | 80.510 | 47,32 | 1.701,39 |

| Zypern | 3.270 | 0,89 | 3.674,16 |

| Quellen: EZB, Eurostat, eigene Berechnungen, Stand April 2021 | |||

Maßnahmen in der Eurozone

Auch wenn der Anteil der notleidenden Kredite am jeweiligen Gesamtvolumen der meisten Länder zunehmend sinkt, veröffentlichte die Europäische Zentralbank (EZB) im Oktober 2017 eine Ergänzung ihres Leitfadens für Banken zu notleidenden Krediten. Der ursprüngliche Leitfaden wurde im März 2017 für Banken zum Umgang mit Non-Performing Loans durch die EZB veröffentlicht und stellt die aufsichtlichen Erwartungen und Best Practices dar. Die Umsetzung dient zugleich als grundlegende Voraussetzung für die Einführung einer gemeinsamen Einlagensicherung im Euroraum. Im Januar 2018 erklärte die oberste Bankenaufseherin der Zentralbank, Danièle Nouy, nochmals die Notwendigkeit dieser Maßnahme in einer Rede vor dem Europäischen Bankenverband EBF in Frankfurt.

Mithilfe des Maßnahmenkatalogs sollen die Bilanzen der Banken der Euroländer saniert und die Neukreditvergabe für Wirtschaft stimuliert werden. Nachfolgend werden die Ergänzungen zum Leitfaden genannt und erläutert.

Aufsichtlicher Risikovorsorge-Backstop

Der sogenannte Backstop verlangt eine ausreichende aufsichtliche Risikovorsorge für notleidende Risikopositionen (Non-Performing Exposures/ NPEs). Damit soll das Kreditausfallrisiko aus NPEs durch eine vollständige Deckung aufgefangen werden.

Mit der Aktualisierung des Leitfadens ist der unbesicherte Teil neuer NPLs bereits zwei Jahre nach deren Identifikation vollständig abzudecken. Bei besicherten notleidenden Krediten ist eine vollständige, kontinuierliche Abdeckung der gesamten Risikoposition nach sieben Jahren notwendig.

Sicherheiten für notleidende Kredite

Banken sind angehalten, Sicherheiten für neue Non-Performing Loans zu hinterlegen, doch die EZB akzeptiert nur bestimmte. Akzeptable Sicherheiten sind alle Arten von Immobiliensicherheiten (Bewertung gemäß Kapitel 7 des EZB-Leitfadens) sowie andere Sicherheiten, welche die Kriterien für die Kreditrisikominderung der CRR (Teil 3, Titel II, Kapitel 4, CRR) erfüllen.

Bisher galt: Übersteigen die genannten Sicherheiten den Kreditrahmen des Schuldners, unabhängig von der bereits getätigten Inanspruchnahme, gilt die Risikoposition im Rahmen des Risikovorsorge-Backstops als vollständig besichert. Die Einstufung Unbesichert liegt hingegen vor, wenn keine der genannten Sicherheitenarten hinterlegt ist.

Der Backstop bezieht sich auf alle Kreditfazilitäten, abgesehen von noch nicht in Anspruch genommene, jederzeit fristlos kündbare, Kreditrahmen.

Mit neuen NPLs, denen anerkennungsfähige Sicherheiten vorliegen, welche aber nicht den Wert des Kreditrahmens übersteigen, muss nun anders vorgegangen werden. Hier muss die Risikoposition in einen besicherten und einen unbesicherten Teil aufgespalten werden.

Zusätzliche Melde- und Offenlegungspflichten für EZB-beaufsichtigte Institute

Von der EZB beaufsichtigte Institute, auch systemrelevante Institute oder kurz. „SIs“ genannt, sind angehalten, mindestens einmal jährlich ihr zuständiges Aufsichtsteam (Joint Supervisory Team bzw. „JST“) über die Einhaltung des Risikovorsorge-Backstops informieren. Zur Meldung gehören:

- die Erläuterung und Begründung eventueller Abweichungen in einem so genannten „Comply-or-explain-Prozess“

- die Offenlegung der Deckungsgrade im NPL-Portfolio – sortiert nach Zeitspanne

Angaben, die vom Backstop abweichen, werden nur dann toleriert, wenn:

- die Anwendung des Risikovorsorge-Backstops für bestimmte Risikopositionen oder Portfolios nicht begründet ist.

- durch die Anwendung des Risikovorsorge-Backstops zusammen mit den Eigenmittelanforderungen für das Kreditrisiko eine Überdeckung der Risikoposition stattfinden würde.

Nach anschließenden Prüfungen durch die Joint Supervisory Teams erfolgt eine aufsichtliche Beurteilung.

Neue Vorgaben zum Abbau von NPLs seit August 2019

Im August 2019 wurden neue Vorgaben der EZB zum Abbau notleidender Kredite bekannt gegeben. Um einen noch schnelleren Abbau zu erzielen, sah die EZB ursprünglich sehr strenge Regeln vor, die allerdings auf Kritik vieler Banken stießen, besonders in Italien. Die überarbeiteten Vorgaben sind daher etwas abgemildert und beinhalten unter anderem, dass Banken zwar weiterhin notleidende Kredite mit Eigenkapital unterlegen müssen, die Frist dafür aber neuerdings ein Jahr später beginnt als bisher. Für unbesicherte notleidende Kredite bedeutet das, dass erst nach drei statt zwei Jahren Vorsorge getroffen werden muss. Bei besicherten Darlehen ist die Vorsorge nach spätestens sieben Jahren erforderlich, bei durch Immobilien abgesicherten NPLs nach spätestens neun Jahren.

NPLs in der Coronakrise

Die EZB erwartete mit Ausbruch der Coronakrise ein Wachstum des Volumens der NPLs. Die Bankenaufsicht sieht daher einerseits eine vorübergehend weniger strenge Anwendung der Regeln zum Umgang mit neuen notleidenden Krediten vor, andererseits sind Banken angehalten, rigorose Strategien für die Beobachtung von und den Umgang mit der Verschlechterung der Kreditqualität zu leben.

Der Aufsichtsrat der EZB gab dazu bekannt: „Wir haben den Banken signalisiert, dass wir uns im Hinblick auf einige Aspekte flexibel zeigen werden, wenn es um die Umsetzung des Leitfadens zu NPL geht.“ Mit diesem Vorhaben will die EZB den Banken bei der Bewältigung der Folgen des coronabedingten Wirtschaftsabschwungs helfen. In Bezug auf die von den Banken zu führenden Strategien kündigte der EZB-Aufsichtrat an, zu prüfen, wie effektiv diese umgesetzt werden. Darüber hinaus sind die Kreditinstitute weiterhin angehalten, sich grundsätzlich möglichst zügig von NPLs zu trennen.

Weitere Statistiken

Um die Entwicklung des Anteils der notleidenden Kredite am Gesamtkreditvolumen in Deutschland einmal der Quote der Eurozone insgesamt gegenüberzustellen, zeigen wir Ihnen die Zahlen der Supervisory Banking Statistics der EZB auf. Die Datenreihen reichen jeweils bis zum dritten Quartal 2020 (09.2020).

Zum Vergleich ist auch ein Blick über den großen Ozean interessant. Für die Zahlen zum Anteil der notleidenden Kredite am Gesamtkreditvolumen in den USA greifen wir auf die Daten der St. Louis Fed zurück. Hier reichen die Jahreswerte sogar bis ins Jahr 1995 zurück. Bemerkenswert ist der hohe Anstieg der Quote in den Jahren nach der Finanzkrise von 2007/ 2008. Zum Zeitpunkt des letzten Updates reichte die Datenreihe allerdings nur bis zum Jahr 2019.

Veröffentlicht am 29.02.2016

Letztes Update am 09.08.2021

Weiterführende Informationen

- Europäische Zentralbank – Ergänzung zum EZB – Leitfaden für Banken zu notleidenden Krediten: Aufsichtlicher Risikovorsorge -Backstop für notleidende Risikopositionen

- European Banking Authority – EBA REPORT ON THE DYNAMICS AND DRIVERS OF NONPERFORMING EXPOSURES IN THE EU BANKING SECTOR

- PWC – Ergänzung zum EZB-Leitfaden für non-performing loans (NPLs)

- Weltbank – Bank nonperforming loans to total gross loans (%)

- Europäische Zentralbank – Supervisory banking statistics