Kredite für Freelancer und Freiberufler

Gleich, ob Freiberufler oder Freelancer, der Bedarf an mehr als der vorhandenen Liquidität kann immer auftreten. Dabei spielt es keine Rolle, ob es sich um einen Freiberufler handelt oder einen gewerbepflichtigen Freelancer. Beide stehen allerdings bei einer Kreditaufnahme vor einer nicht zu unterschätzenden Hürde. Viele Banken tun sich schwer damit, Selbstständigen jeglicher Couleur ein Darlehen zu geben. Wir zeigen, worauf es bei einem Kredit für Freelancer und Freiberufler ankommt, welche Möglichkeiten es gibt und welche Voraussetzungen für die Kreditvergabe bestehen.

Inhaltsverzeichnis

Inhaltsverzeichnis

Kredite an Freiberufler und Freelancer werden nicht von allen Banken vergeben.

P2P-Portale (Kredite von Privat an Privat) und Crowdfunding etablieren sich gerade bei Freiberuflern und Freelancern immer mehr als Alternative bei Ratenkrediten gegenüber den Banken und Sparkassen.

Speziell für Gründer auch aus den Bereichen Freiberufler oder Freelancer bietet die Kreditanstalt für Wiederaufbau (KfW) spezielle Kreditprogramme.

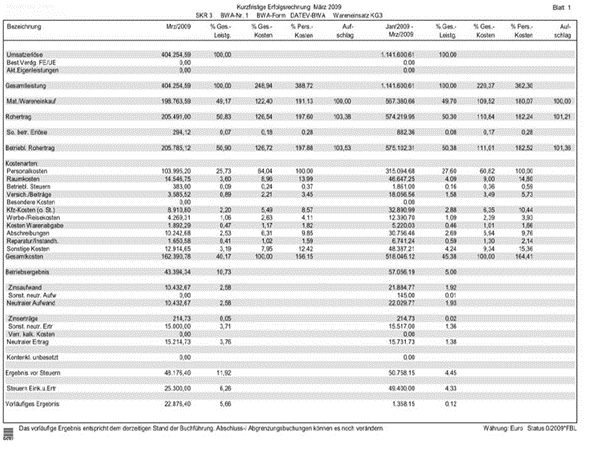

Weist die BWA gefährliche Lücken bei den Einnahmen aufgrund offener Rechnungsposten auf, können diese Lücken für die Bonitätsprüfung durch den “Korrekturbogen zur BWA” berichtigt werden.

Banken und Vermittler mit Krediten für Freelancer

Es liegt in der Natur der Sache, dass diese Frage nicht pauschal zu beantworten ist. Wer einen echten Gründerkredit benötigt, ist mit einem Konsumentenkredit, der auch an Selbstständige vergeben wird, schlecht bedient.

Geht es um einen Kredit für private Zwecke, hilft unser Privatkredit-Rechner weiter. Unser nachfolgender Kreditrechner, der nur auf die Zielgruppe der Freelancer und Freiberufler abstellt, gibt in der Angebotsübersicht bereits Auskunft, welche Banken und Vermittler Kredite für geschäftliche Zwecke explizit auch für Freiberufler und Freelancer anbieten. Dazu kommen natürlich auch die Informationen bezüglich der Zinsen, eventuellen Kosten bei vorzeitiger Tilgung etc.:

- 50.697,25 €

- Gesamtbetrag

- 1.056,19 €

- monatliche Rate

- 0,68% bis 8,99%

- Sollzins p.a.

- 0,68% bis 8,99%

- Effektivzins p.a.

- 51.995,01 €

- Gesamtbetrag

- 1.083,23 €

- monatliche Rate

- 1,93% bis 16,20%

- Sollzins p.a.

- 1,95% bis 19,45%

- Effektivzins p.a.

- 52.036,88 €

- Gesamtbetrag

- 1.084,10 €

- monatliche Rate

- 1,97% bis 4,71%

- Sollzins p.a.

- 1,99% bis 5,46%

- Effektivzins p.a.

- 52.857,62 €

- Gesamtbetrag

- 1.101,20 €

- monatliche Rate

- 2,75% bis 15,49%

- Sollzins p.a.

- 2,79% bis 15,99%

- Effektivzins p.a.

- 54.103,86 €

- Gesamtbetrag

- 1.127,16 €

- monatliche Rate

- 3,92% bis 9,56%

- Sollzins p.a.

- 3,99% bis 9,99%

- Effektivzins p.a.

- 55.129,08 €

- Gesamtbetrag

- 1.148,52 €

- monatliche Rate

- 4,87% bis 7,98%

- Sollzins p.a.

- 4,99% bis 8,29%

- Effektivzins p.a.

- 52.699,16 €

- Gesamtbetrag

- 1.097,90 €

- monatliche Rate

- 2,60% bis 10,20%

- Sollzins p.a.

- 5,43% bis 15,95%

- Effektivzins p.a.

Stand der Daten: 19.07.2025

Warum sind Kredite für Freiberufler und Freelancer komplexer?

Der Grund, weshalb manche Banken keine Kredite an Freelancer und Freiberufler vergeben, liegt im sogenannten “industrialisierten Kreditprozess”. Dieser sieht eine größtmögliche Standardisierung zur maximalen Minimierung des Aufwandes vor. Bei Arbeitnehmern reduziert sich die Bonitätsprüfung auf die Schufa-Anfrage und den digitalen Kontoblick. Als Sicherheit fungiert die Gehaltsabtretung. Der Aufwand ist minimal.

Bei Freiberuflern und Freelancern dagegen fällt der Aufwand für die Banken deutlich umfangreicher aus. Die Prüfung der Bonität berücksichtigt mehr als die Schufa-Auskunft und den Kontoblick.

Die Stellung der Sicherheite kann nicht standardisiert werden, sondern setzt eine individuelle Vereinbarung voraus.

Die notwendigen Unterlagen zur Bonitätsprüfung

Folgende Unterlagen müssen Selbstständige generell für die Bonitätsprüfung einreichen:

-

Steuerbescheide der letzten zwei oder drei Jahre.

-

Bilanzen der letzten Jahre, sofern es sich um einen gewerblichen Freelancer handelt, der mehr als 60.000 Euro Gewinn oder mehr als 600.000 Euro Umsatz vorweist. Für Freiberufler gibt es keine Bilanzierungspflicht.

-

Gewinn- und Verlustrechnungen (GuV)

-

Summen-Saldenliste (SuSa)

-

Die Betriebswirtschaftliche Auswertung (BWA)

Die Bilanz

Die Bilanz stellt die Verbindlichkeiten und das Vermögen eines Unternehmens zu einem bestimmten Stichtag gegenüber.

Die Gewinn- und Verlustrechnung

Die Gewinn- und Verlustrechnung, ebenfalls stichtagsbezogen, zeigt, wie das Unternehmen gewirtschaftet hat und ob es einen Gewinn verbucht.

Die GuV bildet die Grundlage für die BIlanz. Sie ermöglicht den Vergleich mit den Vorjahren, gibt aber keine Auskunft über die geschäftliche Entwicklung während eines Jahres, beispielsweise, wie sich ein saisonales Unternehmen außerhalb “seiner” Saison entwickelt.

Die Summen-Saldenliste

In der Summen-Saldenliste finden sich die kumulierten Buchungen eines Kontos über den Berichtszeitraum hinweg. Die Salden können während des Berichtszeitraums sowohl steigen als auch sinken, beispielsweise im Fall des Kassekontos oder des Bankkontos.

Die betriebswirtschaftliche Auswertung

Die betriebswirtschaftliche Auswertung ist das aussagekräftigste Instrument bei der Beurteilung eines Unternehmens. Im Rahmen der BWA wird die Geschäftsentwicklung während des gesamten Berichtszeitraums fortgeschrieben und zeigt auf, wie sich das Geschäft wann wie entwickelte. Abgesehen von den Abschreibungen bildet die BWA am Ende des Berichtszeitraums die GuV ab.

Die BWA zeigt genau auf, wann das Unternehmen über eher mehr und wann über eher weniger Liquidität verfügt. Bei saisonabhängigen Unternehmen lässt sich ablesen, wie die geschäftlichen Erfolge außerhalb der Saison aussehen.

Allerdings birgt die BWA auf den ersten Blick auch eine Gefahr. Ein freiberuflich tätiger Onlineredakteur stellt seinen Partnern Rechnungen. Die Partner sind jedoch in Bezug auf die Zahlungsfreude eher verhalten. In der BWA werden zwar die Ausgaben geführt, Einnahmen sind aber keine Ersichtlich. Damit dies für die Bonitätsprüfung nicht zum Nachteil gereicht, gibt es den BWA-Korrekturbogen. Damit fließen in der BWA noch nicht erfasste Zahlungsströme in das Gesamtbild hinein.

Quelle: Mittelstandsdialog.de

Wie wird ein Kredit verbucht?

Die notwendigen Unterlagen für den Kreditantrag resultieren letztendlich alle aus der Buchhaltung des Unternehmens, neudeutsch dem Controlling. Bleiben wir kurz beim Thema Buchhaltung und schauen, wie die Zahlungsströme eines Darlehens eigentlich verbucht werden.

Das betrifft natürlich nur die Kredite, die einen beruflichen Hintergrund haben und für die Firma benötigt werden. Ein Kredit für eine Küche können auch Freiberufler oder Freelancer nur schwer steuerlich absetzen, sofern sie keine Köche sind.

Wird der Kredit ausgezahlt und fließt auf das Bankkonto, wird das Konto “Bank” belastet und auf einem der Konten “Verbindlichkeiten gegenüber Kreditinstituten” erfolgt die Gutschrift.

Der Standardkontenrahmen (SKR) unterscheidet bei den VErbindlichkeiten die Dauern. Diese gliedern sich in Laufzeiten

-

bis zu einem Jahr

-

bis zu fünf Jahren

-

mehr als fünf Jahre

Die Tilgung des Darlehens muss in den Büchern ebenfalls erfasst werden. Da es sich um die Rückzahlung des Darlehens handelt, wird die Buchung für die Kreditauszahlung einfach gedreht. Der Buchungssatz lautet per “Verbindlichkeiten gegenüber Kreditinstituten” an “Bank”. Die Buchung der Zinsen erfolgt zu Lasten des Kontos “Zinsaufwand” und ebenfalls zugunsten des Bankkontos, von dem sie gezahlt werden.

Die BWA als solche wurde mit dem Bogen BWA I der Datev standardisiert. Damit lassen sich die Zahlen von Unternehmen auch direkt gegenüberstellen.

Antragsprozess und Identitätsprüfung

Der Antragsprozess für klassische Ratenkredite für Arbeitnehmer beschert nach wenigen Minuten eine vorläufige Zusage oder, leider, manchmal auch eine Absage. Handelt es sich um einen Kredit für Freelancer oder Selbstständige, der zur Finanzierung ausschließlich privat genutzter Güter dient, ist der Ablauf, bis auf die Vorlage der genannten Unterlagen, identisch.

Erfreulicherweise hat die Digitalisierung auch bei Krediten für Selbstständige für eine Vereinfachung gesorgt. Darlehensnehmer müssen nicht mehr seitenweise Fotokopien anfertigen, sondern können die benötigten Unterlagen mittels Upload zur Verfügung stellen. Bei der Legitimation steht ihnen das VideoIdent-Verfahren zur Verfügung. Natürlich kann der Antragsteller auch auf die herkömmliche papierhafte Versendung der Unterlagen und das PostIdent-Verfahren zurückgreifen.

Gibt es besondere Kreditangebote für Freiberufler und Freelancer?

Nachdem wir uns ein wenig mit der Theorie bei der Kreditvergabe für Freiberufler und Freelancer beschäftigt haben, wollen wir jetzt einmal schauen, welche Kredite es für diese Zielgruppe gibt.

Da wäre natürlich zuerst einmal der klassische Ratenkredit für die Finanzierung der neue Küche oder der Autokredit für das neue Fahrzeug zu nennen. Dabei handelt es sich um ganz normale Konsumentenkredite mit dem einzigen Unterschied zu anderen Darlehen, die nicht von allen Banken an Selbstständige vergeben werden.

Abgesehen von den Ratenkrediten der Banken und Sparkassen haben sich in den letzten Jahren sogenannte P2P-Plattformen etabliert. Diese Plattformen bringen die Kreditnehmer auf der einen Seite mit Investoren auf der anderen Seite zusammen. Varianten gibt es in diesem, dem sogenannten “Crowdfunding” viele.

Es gibt Plattformen, die Kredite sowohl an private Haushalte als auch an Freiberufler, Freelancer oder Gewerbetreibende vermitteln. Dann gibt es Plattformen, die sich auf die VErgabe von Firmenkredite spezialisiert haben. Die Bandbreite reicht dabei, je nach Plattform, von vierstelligen Beträgen bis hin zu sieben- oder achtstelligen Darlehensgrößen.

Der Sachverhalt, dass keine Bank involviert ist, bedeutet aber nicht, dass der Willkür Tür und Tor offen stehen. Diese Plattformen haben klare Regeln, die auch eine Bonitätsprüfung voraussetzen. Da die privaten Anleger aber teilweise durchaus risikoaffiner sind, als Banken und Sparkassen, haben hier auch Antragsteller eine Chance, die bei den klassischen Instituten durch das Raster fallen.

Deutlich spezieller und auf jeden Fall zweckgebunden sind die Kredite der Kreditanstalt für Wiederaufbau (KfW). Die KfW bietet beispielsweise Kredite für Gründer an oder Darlehen für bestimmte unternehmerische Innovationen wie die energetische Sanierung der Firma. Die Kreditnehmer profitieren bei den Darlehen der KfW beispielsweise von günstigen Zinsen und Tilgungsfreistellungen in den ersten Jahren.

Lendico – Innovation der ING

Lendico, im Jahr 2013 von Rocket International ins Leben gerufen, war eine der oben beschriebenen Crowd-Lending Plattformen.

Allerdings hat sich die ING, die auch schon mit Interhyp ein Kreditportal erwarb, Lendico einverleibt und eine Innovation geschaffen. Das Berliner Unternehmen ist heute eine Marke der ING, allerdings mit Alleinstellungsmerkmal gegenüber anderen Kreditmarktplätzen.

Fehlt bei einem der Mitbewerber ein Teilbetrag zur gewünschten Darlehenssumme, wird die gesamte Kreditanfrage hinfällig. Anders ist es bei Lendico. Besteht eine Unterdeckung, wird diese von der ING übernommen. Lendico ermöglicht Darlehen bis zu einer Summe von 750.000 Euro. Auf der Grundlage der Bonitätsprüfung werden die Antragsteller in drei Gruppen eingeteilt, die sich jeweils direkt auf die Höhe der Zinsen auswirken.

Quelle: Lendico.de, Stand Januar 2022