Tilgung von Darlehen

Ein Darlehen als solches ist eine praktische Angelegenheit, gleich ob für eine Immobilienfinanzierung oder einen Autokauf. Natürlich muss ein Darlehen auch immer zurückgeführt bzw. getilgt werden. Je nach Art der Darlehensrückführung gibt es drei verschiedene Varianten.

- Das Annuitätendarlehen

- Das Abzahlungsdarlehen

- Das endfällige Darlehen

Die am weitesten verbreitete Variante ist zweifelsfrei das Annuitätendarlehen. Die Vorgehensweise ist dabei sowohl bei einer Baufinanzierung als auch bei einem klassischen Privatkredit die gleiche.

- Das Annuitätendarlehen ist die verbreitetste Darlehensform, z.B. beim Privatkredit oder einer Baufinanzierung. Dabei bleibt die monatliche Rate konstant, weil sich die Zins- und Tilgungsanteile innerhalb der Rate verändern.

- Bei Annuitätendarlehen verkürzen niedrige Zinsen die Laufzeit.

- Beim seltenen Abzahlungsdarlehen wird die Rate immer kleiner. Der Tilgungsanteil bleibt zwar konstant, aber der Zinsanteil sinkt monatlich.

- Beim endfälligen Darlehen werden jeden Monat nur die Zinsen gezahlt. Erst am Schluss wird die Tilgung in einer Summer fällig. Dieses Modell kommt bspw. bei Policendarlehen zum Tragen, wenn also eine Lebensversicherung beliehen wird.

Das Annuitätendarlehen

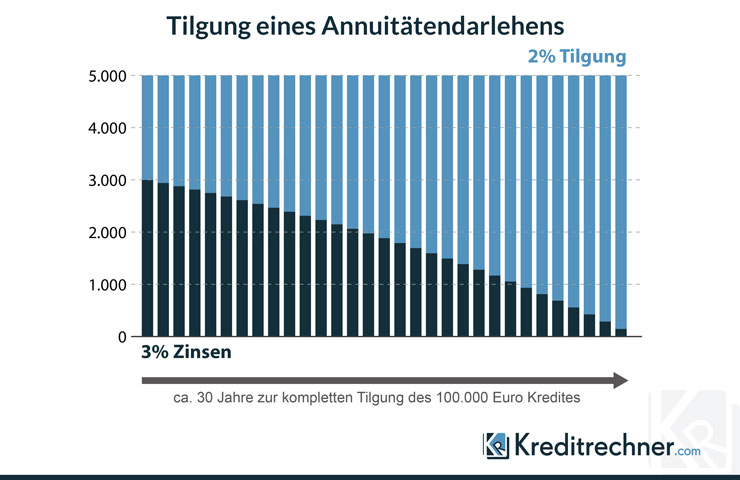

Bei einem Annuitätendarlehen vereinbaren Darlehensnehmer und Darlehensgeber eine gleichbleibende jährliche Rate, die Annuität. Beträgt die Darlehenssumme 100.000 Euro, der Zinssatz drei Prozent und die anfänglich vereinbarte Tilgungsleistung zwei Prozent, beläuft sich die Annuität auf 5.000 Euro, 3.000 Euro Zinsen und 2.000 Euro Tilgung.

Der Darlehensnehmer zahlt jedes Jahr bis zur Tilgung 5.000 Euro an den Kreditgeber. Damit wird auch der Begriff der anfänglichen Tilgung klar: Bei einer gleichbleibenden Rate steigt zwangsläufig der Tilgungsanteil in der Rate, da die Zinslast immer nur auf die Restschuld gerechnet wird. Die Restschuld verringert sich, die Kreditrate bleibt dieselbe und daher erhöht sich der Tilgungsanteil

Die logische Konsequenz ist, dass im Laufe der Zeit die Rückführung des Darlehens immer schneller von statten geht. Bleiben wir bei dem oben genannten Beispiel, ergibt sich folgende Struktur innerhalb der jährlichen Annuität:

Durch die Tilgung im ersten Jahr von 2.000 Euro wird der Zinssatz im folgenden Jahr nur noch auf 98.000 Euro gerechnet. Da die Rate die gleiche Höhe behält aber der Zinsanteil abnimmt, erhöht sich folglich der Tilgungsanteil. Die Zinsen im zweiten Jahr betragen noch 2.940 Euro, die Tilgung innerhalb der Annuität erhöht sich auf 2.060 Euro.

Höhere Zinsen bedeuten kürzere Laufzeit

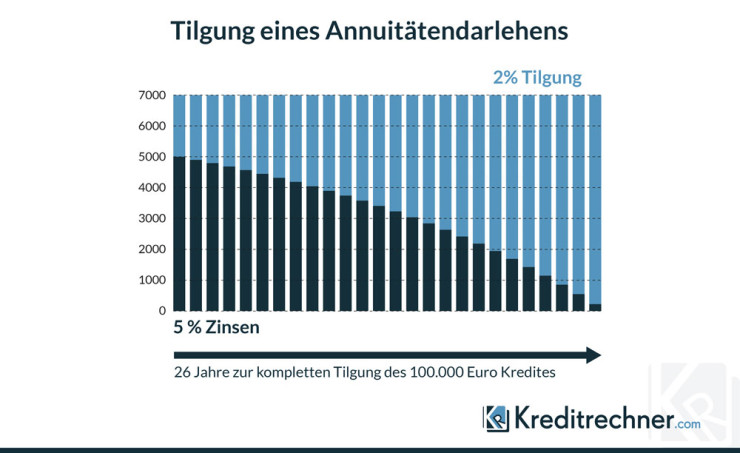

Grundsätzlich gilt, je niedriger der Zinssatz ist, umso länger läuft das Darlehen. In unserem Beispiel beträgt die Darlehenslaufzeit 31 Jahre. Bei einem Zinssatz von fünf Prozent reduziert sich die Darlehenslaufzeit auf 26 Jahre. Wie kommt das?

Die Zinsen werden auf die gesamte Restsumme des Darlehens gerechnet. Bei niedrigen Zinsen sinkt der Anteil der Zinslast langsamer, dadurch kann auch der Tilgungsanteil innerhalb der Rate nur langsamer ansteigen.

Bei einem Annuitätendarlehen ist es daher immer ratsam, die Tilgungsrate umso höher anzusetzen, je niedriger die Zinsen ausfallen.

Wichtig ist bei einem Annuitätendarlehen auch der Zeitpunkt der Tilgungsverrechnung. Bedauerlicherweise ist es üblich, dass die Tilgungsverrechnung nur einmal jährlich stattfindet, zum Jahresende. Obwohl der Kreditnehmer bei monatlicher Rückzahlung jeden Monat einen Teil des Darlehens zurückführt, zahlt er die Zinsen für die Dauer eines Jahres auf die Restschuld, welche am 1. Januar eines Jahres bestand.

Dieser Sachverhalt gilt für Ratenkredite wie für Hypothekendarlehen gleichermaßen.

Das Abzahlungsdarlehen

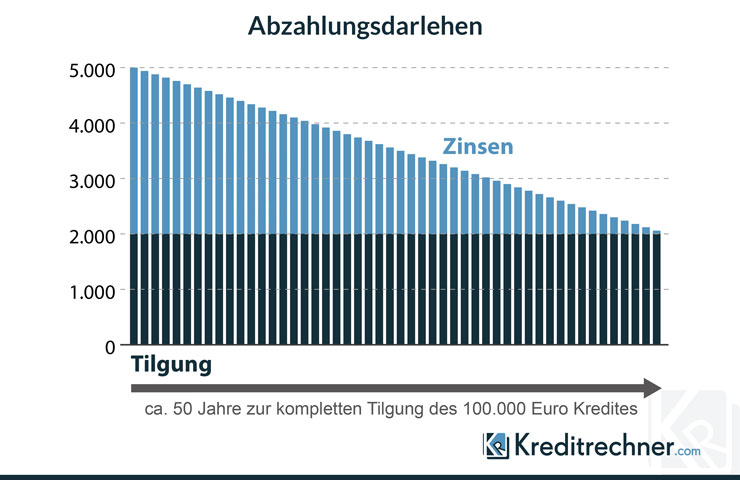

Das Abzahlungsdarlehen kommt in der Praxis kaum zur Anwendung. Während beim Annuitätendarlehen der Tilgungsanteil innerhalb der Rate steigt und der Zinsanteil fällt, sinkt beim Abzahlungsdarlehen der Anteil der Zinsen, die Tilgung bezieht sich immer auf die anfängliche Darlehensschuld und bleibt identisch.

Angenommen, die Kreditsumme beträgt wieder 100.000 Euro, der Zinssatz drei Prozent und die Tilgung zwei Prozent, ergibt sich wieder eine Rate im ersten Jahr von 5.000 Euro.

Im zweiten Jahr beträgt die Tilgung wieder 2.000 Euro, Zinsen fallen jedoch nur noch in Höhe von 2.940 Euro an, drei Prozent auf die Restschuld von 98.000 Euro. In unserem Beispiel verlängert sich bei einem Abzahlungsdarlehen die Darlehenslaufzeit auf 50 Jahre.

In der grafischen Betrachtung ergibt sich folgendes Bild:

Abzahlungsdarlehen machen in der Praxis nur in sehr wenigen Ausnahmen einen Sinn und kommen daher kaum mehr vor.

Das endfällige Darlehen

Ein endfälliges Darlehen besteht in der Regel aus zwei rechtlich unabhängigen Verträgen. Bis zur Einführung des Alterseinkünftegesetzes war das endfällige Darlehen ein beliebtes Finanzierungsinstrument bei fremd vermietetem Wohneigentum.

Der Darlehensnehmer zahlt bei dieser Variante nur die Zinsen an die Bank. Die Tilgung erfolgt über einen separaten Sparplan, beispielsweise eine Lebensversicherung oder einen Bausparvertrag. Mit dem Wegfall des Steuerprivilegs bei Lebensversicherungen wurde das endfällige Darlehen jedoch vermehrt uninteressant.

Der Vorteil lag darin, dass das Darlehen während der Laufzeit nicht getilgt wurde und die steuerlich abzugsfähigen Zinsen über die gesamte Laufzeit gleich hoch blieben. Die Auszahlung aus der Lebensversicherung erfolgte und erfolgt bei Verträgen mit Policierung vor dem 1. Januar 2005 steuerfrei.

Baufinanzierung

Die heute am weitesten verbreitete Anwendung für endfällige Darlehen findet sich bei Bausparfinanzierungen. Wenn der Bausparvertrag noch nicht zuteilungsreif ist, der Immobilienerwerber aber einen Kredit benötigt, bietet die Bausparkasse eine Zwischenfinanzierung an.

Der Bausparer bedient auf der einen Seite den Bausparvertrag bis zur Zuteilung und zahlt auf der anderen Seite nur die Zinsen für die Zwischenfinanzierung. Mit Zuteilung des Bausparvertrages wird das Zwischenfinanzierungsdarlehen in einer Summe abgelöst.

Endfällige Darlehen sind immer dann sinnvoll, wenn es für den Darlehensnehmer interessant ist, eine möglichst hohe Zinslast steuerlich geltend zu machen. Auf welche Weise die Kapitalbildung für die endfällige Ablösung erfolgt, bleibt dem Kreditnehmer überlassen.

Nach wie vor können Lebensversicherungen dafür eingesetzt werden, konservative Fonds eignen sich ebenfalls. Wichtig ist jedoch, dass der Sparvertrag an den Kreditgeber abgetreten wird.

Genaues Rechnen ist wichtig, denn dem steuerlichen Vorteil aus dem Abzug der Schuldzinsen stehen die steuerpflichtigen Erträge aus dem Sparvertrag gegenüber. Je nach Konstrukt könnte das den Steuervorteil möglicherweise nivellieren.

Gerade zu Zeiten extrem niedriger Sollzinsen können Erträge aus Fondssparplänen am Ende zu einer in der Summe höheren steuerlichen Belastung führen.

Fazit

Für private Kreditnehmer stellt das klassische Annuitätendarlehen die sinnvollste Finanzierungsvariante dar. Das Abzahlungsdarlehen findet kaum Anwendung.

Die steuerlichen Vor- und Nachteile bei einem endfälligen Darlehen müssen sehr sorgfältig geprüft und dem Gesamtaufwand des Annuitätendarlehens ohne Steuervorteil gegenübergestellt werden.

Autor: Uwe Rabolt