Crowdlending

Seit einigen Jahren taucht immer häufiger der Begriff „Crowdlending“ auf. Dahinter verbirgt sich die Kreditvergabe durch eine Gruppe von Geldgebern, der „Crowd“. Crowdlending gibt es heute sowohl für private Haushalte als auch im gewerblichen Bereich. Die Finanzierung wird über Internetplattformen organisiert. Die erste solcher Plattformen, „Zopa“, wurde im Jahr 2005 in Großbritannien ins Leben gerufen. Wie funktioniert Crowdlending genau und was gilt es zu beachten?

- Crowdlending bietet auch Selbstständigen und Verbrauchern mit schwacher Bonität die Möglichkeit zur Kreditaufnahme.

- In Deutschland wurden die ersten Kreditmarktplätze 2007 aktiv.

- Die Zinsen orientieren sich an der Bonität des Antragstellers.

- Die Kreditaufnahme und –vergabe erfolgen völlig anonym. Wichtig ist das zu finanzierende Projekt.

- Eine Bank wickelt die Finanzierung treuhänderisch ab.

- Anbieter vergleichen

Was ist Crowdlending?

Crowdlending setzt sich zusammen aus den Begriffen „Crowd“ für „Gruppe“ und „Lending“ für „(Kredit)Leihe“. Unter Crowdlending ist eine Art der Finanzierung zu verstehen, bei der eine Gruppe aus verschiedenen Personen ein privates oder gewerbliches Projekt finanziert und im Gegenzug vom Kreditnehmer Zinsen erhält.

Crowdlending ist ein Teilbereich des Crowdfundings. Oftmals werden Begriffe durcheinander gebracht oder fälschlich als Synonyme verwendet. Unsere Tabelle soll daher einen Überblick über die Formen des Crowdfundings verschaffen:

| Crowdfunding | |

|---|---|

| Form | Beschreibung |

| Spenden- und gegenleistungsorientiertes Crowdfunding | Crowdfunding kann die Finanzierung durch eine klassische Geldspende sein. Z.B. Herta BSC Berlin gelang es, innerhalb von sechs Minuten im Rahmen einer Crowdfunding-Aktion eine Million Euro bei den Fans einzusammeln. Handelt es sich beim Crowdfunding nicht um eine reine Spende, kann es verschiedene Möglichkeiten einer Gegenleistung geben, allerdings nie monetärer Natur. I.d.R. werden die Geldgeber in einer Danksagung aufgezählt. |

| Crowdinvesting | Crowdinvesting betrachtet die Geldgeber bei der Finanzierung. Wer bspw. als privater Anleger in ein Immobilienvorhaben investieren, kann dafür attraktive Anlagezinsen erlangen. Doch Vorsicht: Soclhe Investitionen sind nicht immer risikofrei! Der Großteil der notwendigen Gelder ist durch Bankkredite abgedeckt, der notwendige Rest kommt in Form einer Beteiligung |

| Crowdlending | Crowdlending bezeichnet die Kreditleihe und ist demnach für die Kreditnehmer bzw. Geldsuchenden interessant. Mit diesem Thema werden wir uns nachfolgend ausführlich beschäftigen. |

Crowdlending-Plattformen im Vergleich

Crowdlending für Unternehmen

| Crowdlending für Unternehmen | ||||

|---|---|---|---|---|

| Anbieter | Darlehensbetrag | Laufzeit | Zins | Gebühren |

| auxmoney | 1.000 – 50.000 € | 1 – 84 Monate | max. 19,5 % inkl. Gebühr | 2,95 % des Kreditbetrags (im Zins enthalten) |

| Bitbond (basiert auf Blockchain-Technologie) | 1.000 – 25.000 € | 3 – 12 Monate | ab 9,00 % | 2 – 3 % Vermittlungsgeb. |

| kapilendo | 25.000 – 2,5 Mio. € | 12 – 60 Jahre | 2,49 – 11,99 % | Abhängig von Kreditlaufzeit |

| Fellow Finance | 1.000 – 10.000 € | 12 – 120 Monate | 8,12 – 13,74 % | Im Zins enthalten |

| Finnest | bis 1,5 Mio. € | i.d.R. 36 – 60 Monate | Wird individuell in einer Auktion festgelegt | 2,75 % der Darlehenssumme (mind. 9.500 €) + 1.500 € Gebühr für Dokumentenprüfung |

| Funding Circle | 5.000 – 250.000 € | 6 – 60 Monate | 1,69 – 19,9 % | 2 – 6 % des Gesamtkreditbetrags |

Crowdlending für Privat

| Crowdlending für Privat | ||||

|---|---|---|---|---|

| Anbieter | Darlehensbetrag | Laufzeit | Zins | Gebühren |

| auxmoney | 1.000 – 50.000 € | 1 – 84 Monate | max. 19,5 % inkl. Gebühr | 2,95 % des Kreditbetrags (im Zins enthalten) |

| Fellow Finance | 1.000 – 10.000 € | 12 – 120 Monate | 8,12 – 13,74 % | Im Zins enthalten |

| Giromatch | 2.500 – 25.000 € | 12 – 60 Monate | 1,99 – 6,08 % inkl. Gebühr | 0,1 – 2,25 % des Kreditbetrags (im Zins enthalten) |

Die Geschichte des Crowdlending

Der Gründung der Crowdlendingplattform „Zopa“ im Jahr 2005 folgten weitere, überwiegend in den USA. In Deutschland gingen im Jahr 2007 „eLolly“, „smava“ und „auxmoney“ an den Start. Während „eLolly“ und später auch „samva“ den Geschäftsbetrieb wieder einstellten, etablierte sich „auxmoney“ zu einer festen Größe auf dem Kreditmarkt.

Das Crowdfunding selbst reicht dagegen sehr viel weiter zurück. Im Jahr 1783 bat Wolfgang Amadeus Mozart um Gelder, um die Aufführung mehrerer Klavierkonzerte vorzufinanzieren. Im Gegenzug bot er den Geldgebern die Notenblätter an. Als historisch bedeutsamste Crowdfunding-Aktion gilt die Finanzierung des Sockels der New Yorker Freiheitsstatue durch die Einwohner von New York.

Um das 2015 herum wurden zahlreiche Crowdlending-Plattformen als Startups gegründet. Viele davon hielten allerdings nicht lange durch. 2017 zog sich beispielsweise crosslend wieder aus diesem Markt zurück, 2018 wurde lendstar insolvent. Zu dieser Zeit gab es offensichtlich zu viele Anbieter für eine Dienstleistung, die noch nicht von der breiten Masse nachgefragt wurde.

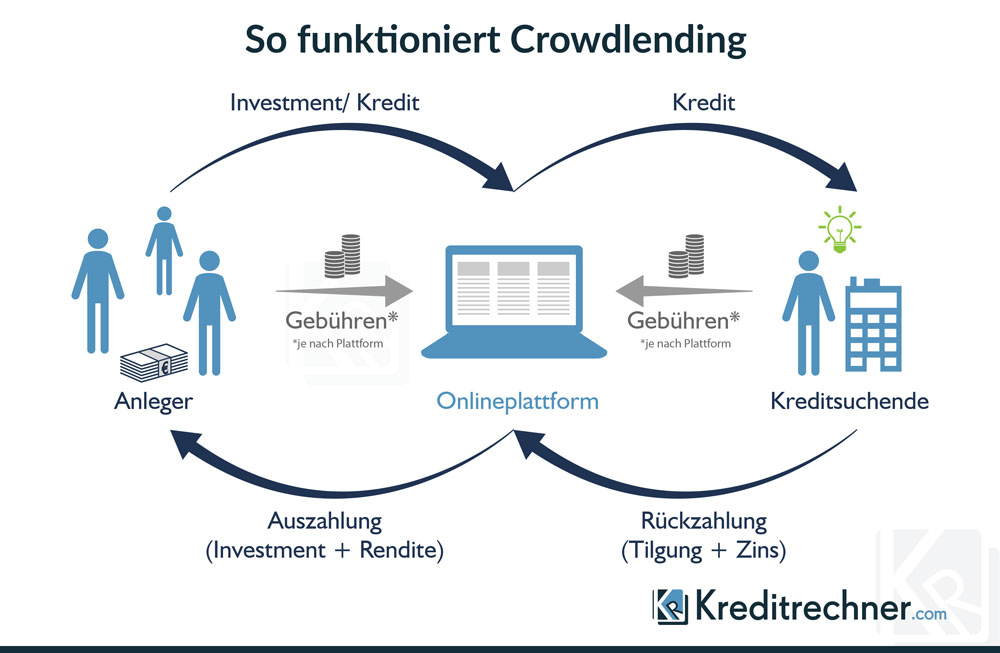

Wie funktioniert Crowdlending?

Diese Frage muss aus zwei Blickwinkeln beantwortet werden. Zum einen aus der Sicht des Anlegers, zum anderen aus der des Kreditnehmers.

Anlegersicht

Spricht man beim Crowdinvesting aus Anlegersicht, ist von Crowdinvesting die Rede, sofern die Investition mit Zinsen vergütet wird.

Anleger können sich mit minimalen Beträgen ab teilweise wenigen Euro an einer Finanzierung beteiligen. Der Zinsertrag orientiert sich an der Bonität des Darlehensnehmers. Crowdlending bietet gegenüber klassischen Einlagen mehrere Vorteile:

- Höhere Rendite als bei Tagesgeld oder Festgeld.

- Monatliche Ausschüttung von Zinsen und Tilgung.

- Mit mehreren kleinen Investitionen lässt sich ein gemischtes Investitionsportfolio mit unterschiedlichen Risiken und Renditen zusammenstellen.

Allerdings weist Crowdinvesting auch Einschränkungen für den Anleger auf. Zum einen fallen Gebühren für die Plattformnutzung an. Diese bewegen sich in einer Größenordnung um ein Prozent. Dazu kommt die Besteuerung in Form der Abgeltungssteuer in Höhe von 25 Prozent zuzüglich Solidaritätszuschlag und gegebenenfalls Kirchensteuer. Darüber hinaus sollte immer bedacht werden, dass es sich bei dieser Form der Geldanlage um ein vergleichsweise risikoreiches Geschäft handelt. Kann der Kreditnehmer nicht zurückzahlen, kommt niemand für den vergebenen Kreditbetrag auf.

Kreditnehmer-Sicht

Bei Crowdfunding aus Sicht des Kreditnehmers wird von Crowdlending gesprochen. Dabei handelt es sich sozusagen um die Kreditaufnahme ohne Bank. Für den Darlehensnehmer bedeutet das, dass er möglicherweise eher Zugang zu Fremdkapital erhält, als über eine klassische Bankfinanzierung. Jedoch fallen üblicherweise die Kreditzinsen höher aus als bei einem Bankkredit. Es liegt der Verdacht nahe, dass sich in erster Linie Verbraucher mit schwacher Bonität für diese Art der Finanzierung interessieren. Das ist allerdings nicht ganz richtig.

Für wen ist Crowdlending geeignet?

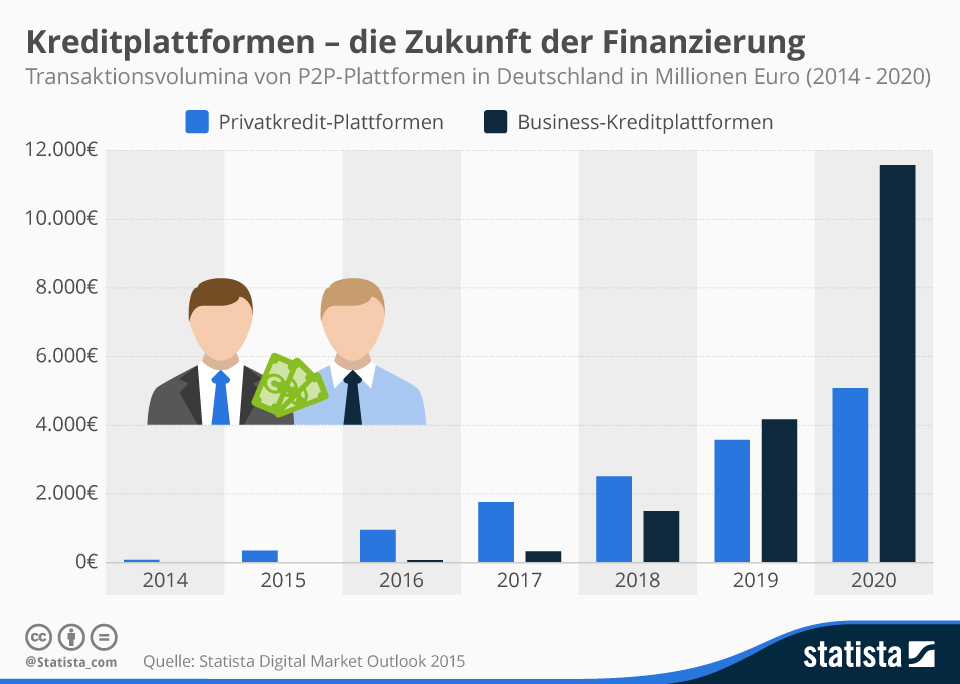

Den Verbrauchern bieten sich immer mehr Möglichkeiten zur Geldbeschaffung auf dem Markt, alternative Modelle der Geldaufnahme und Geldanlage steigen im Volumen von Jahr zu Jahr. Die Prognose für die Jahre 2019 und 2020 zeigt, welches Potenzial, vorallem im gewerblichen Bereich, das Crowdlending aufweist.

Doch nicht nur Verbraucher mit schwächerer Bonität greifen auf Alternativangebote zurück. Auch Personen mit guter Bonität haben Gründe, Banken bei der Kreditaufnahme zu meiden. So lässt sich nicht pauschal beantworten, für wen Crowdlending besonders geeignet ist.

Crowdlending bietet insbesondere „Randgruppen“ einen einfacheren Weg, einen Kredit aufzunehmen. Beispielsweise haben es Selbstständige bei Banken eher schwer. Gleiches gilt für Gründer, die oftmals zunächst kein sechsstelliges Darlehen benötigen, sondern eine erste Finanzspritze, um nebenberuflich eine Geschäftsidee umzusetzen. Klassische Banken geben häufig die Einschränkung, dass sich der Darlehensnehmer in einem festen Angestelltenverhältnis und außerhalb der Probezeit befindet. Letztendlich entscheiden die Geldgeber, welches Risiko sie einzugehen bereit sind.

Grundsätzlich ist eine Finanzierung durch Crowdlending für eine Vielzahl an Kreditinteressenten geeignet.

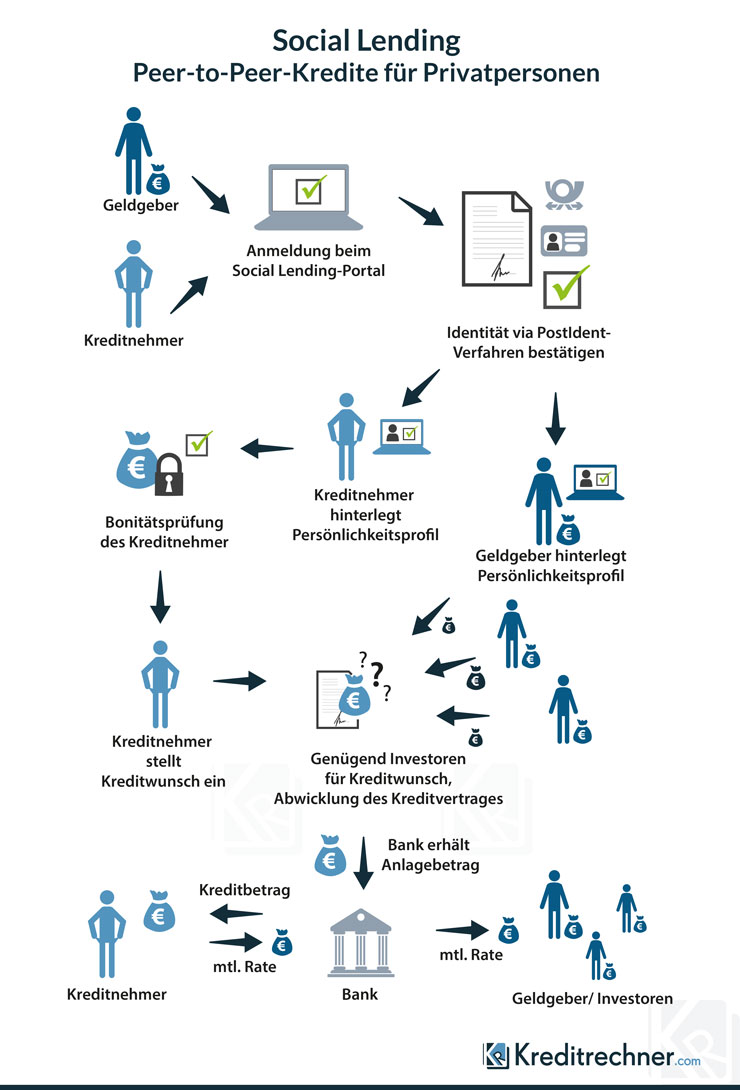

So funktioniert eine Kreditanfrage auf einer Kreditplattform

Zunächst einmal agieren Kreditnehmer und Geldgeber anonym mittels eines Alias. Der Kreditnehmer muss sich registrieren, sich im Rahmen eines Ident-Verfahrens legitimieren und wird auf seine Bonität geprüft. Entsprechend des Ergebnisses wird er einer Kategorie zugeordnet, an der sich auch der Zinssatz orientiert. Die Schufa spielt dabei nicht die ausschließliche Rolle. Eine generelle Ablehnung erfolgt nur bei harten Schufa-Merkmalen, wie:

- Haftbefehl

- Anhängige Insolvenz

- Lohnpfändung

- Kreditkündigung

- Gerichtsvollzug

- Inkassoverfahren

Wie erfolgt die Bonitätsprüfung?

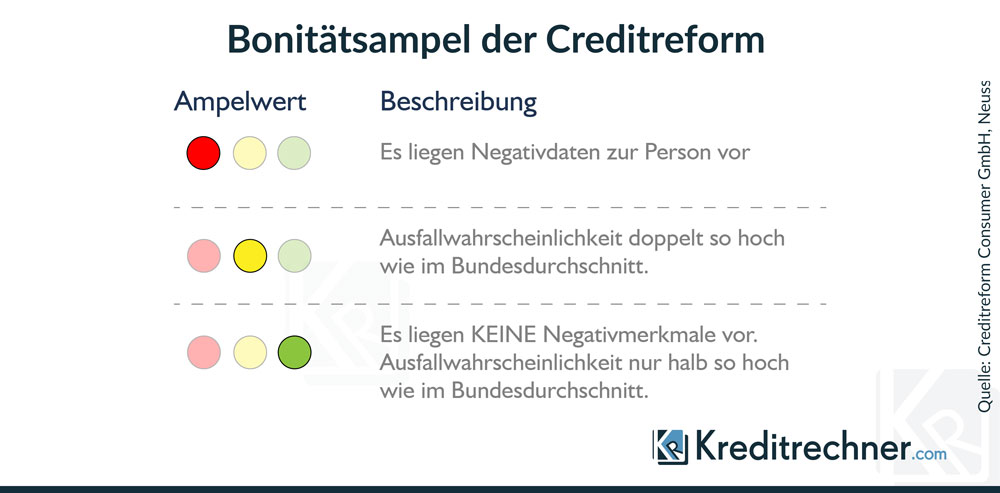

Neben einer Schufa-Anfrage spielen auch die wirtschaftlichen Verhältnisse eine Rolle. Die Maßstäbe, welche zugrunde gelegt werden, fallen allerdings weniger streng aus als bei einer Bank. Abhängig vom jeweiligen Kreditmarktplatz sind auch Anfragen mit negativer Schufa oder bei Arbeitslosigkeit möglich. Die Höhe des Darlehensgesuches spielt dabei aber natürlich auch eine Rolle. Neben der Schufa nutzen die Marktplätze auch die CEG-Ampel der Creditreform Consumer GmbH. Dieser liegen ähnliche Daten wie der Schufa zugrunde. Die Daten werden durch Geodaten von über 40 Millionen Haushalten und Daten repräsentativer Personengruppen ergänzt. Am Ende wird der Antragsteller den Stufen grün, gelb oder rot zugeordnet, analog zu den Signalfarben einer Verkehrsampel.

Das bedeuten die Ampelwerte:

Bei dem dritten möglichen Scoringverfahren handelt es sich um den AIS Arvato Infoscore der Firma Infoscore Consumer Data GmbH & Informa. Datengrundlage für den AIS Score ist das Konsumverhalten von rund 7,8 Millionen Konsumenten. Aus den Daten der Vergangenheit zieht Infoscore Schlüsse auf die Gegenwart und die Zukunft.

Auf der Basis dieser Scorings ergibt sich beispielsweise bei der Kreditplattform auxmoney folgendes Bild in Bezug auf Klassifizierung der Darlehensnehmer:

| auxmoney-Scoreklassen | Nominaler Zinssatz p.a. | Angestrebte Rendite* nach Gebühren p.a. |

|---|---|---|

| AA | ab 3,2 % | 2,5 % |

| A | ab 4,9 % | 3,5 % |

| B | ab 6,9 % | 4,0 % |

| C | ab 8,9 % | 5,0 % |

| D | ab 12,9 % | 6,5 % |

| E | ab 15,9 % | 8,0 % |

| * Die angestrebte Rendite wurde auf Basis der historischen Performance von Krediten berechnet, die den jeweiligen Scoreklassen entsprochen hätte. | ||

Der Ablauf des Crowdlending nach positiver Einstufung

Bei positivem Bescheid kann der Kreditnehmer jetzt seine Anfrage veröffentlichen. Dabei gilt: Je umfassender er das zu finanzierende Projekt und seine Person vorstellt, umso höher sind die Erfolgsaussichten. Die Kreditanfrage bleibt allerdings nicht unbegrenzt lange freigeschaltet. Der übliche Zeitraum beträgt zwischen 14 Tagen und vier Wochen. Kann während dieses Zeitraums nicht das gesamte angefragte Kreditvolumen zusammengetragen werden, wird die Anfrage ersatzlos gestrichen. Es gilt bei einer Crowdfinanzierung die Prämisse „alles oder nichts“. Eine Finanzierung von Teilbeträgen ist in der Regel nicht möglich.

Fanden sich hingegen genügend Geldgeber, erfolgt die Auszahlungsprozedur. Die Kreditplattform selbst vergibt das Darlehen nicht, sondern agiert nur als Marktplatz. Die Gelder landen bei einer zwischengeschaltenen Bank, welche treuhänderisch die Auszahlung des Darlehens an den Kreditnehmer vornimmt. Über die Bank fließt auch die Rückzahlung der Mittel. Sie überwacht den gesamten Rückzahlungsprozess und greift bei stockender Zahlung ein.

Kommt es zu Zahlungsverzögerungen oder Zahlungsausfällen seitens des Kreditnehmers, greift der übliche Prozess des Mahnverfahrens, wie bei einem Bankkredit auch.

Der Ablauf einer Crowdlendingfinanzierung zwischen Privatpersonen in der grafischen Darstellung:

Die rechtlichen Grundlagen für Crowdlending

Die Kreditmarktplätze, die Geldgeber und Kreditnehmer zusammenführen, agieren als Kreditvermittler. Sie benötigen seit Januar 2016 eine Erlaubnis gemäß der Paragrafen 34c oder 34f Gewerbeordnung (GeWo). Die Kontrolle erfolgt nicht durch die Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin), sondern durch die jeweiligen regionalen Aufsichtsbehörden (Ordnungsamt, Gewerbeamt). Da bei dem reinen Crowdlending keine Unternehmensbeteiligungen verkauft werden respektive keine Finanzinstrumente genutzt werden, entfällt die Erlaubnispflicht gemäß Kreditwesengesetz (KWG).

Dies ist auch im Fall der Einlagen durch die Geldgeber der Fall. Die Kreditmarktplätze betreiben selbst kein aktives Einlagengeschäft, sondern leiten die Gelder an die Bank weiter, welche als Treuhänder agiert.

Welche Risiken birgt Crowdlending?

Seitens der Kreditnehmer besteht das Risiko, dass sich nicht genügend Geldgeber finden, um das geplante Projekt zu finanzieren. In der Regel basiert dieser Umstand auf der nicht optimalen Bonität des Darlehensnehmers. Mit schlechter Bonität fallen allerdings auch die Chancen gering aus, bei einer Bank eine Finanzierung zu erhalten.

Für die Geldgeber liegt das Risiko darin, dass der Kreditnehmer den Kredit nicht mehr zurückzahlen kann und die Investition somit einen Verlust bedeutet.

Maßnahmen gegen Risiken

Darlehensnehmer können bei schwacher Bonität nur die Flucht nach vorn ergreifen und ihr Gesuch den möglichen Investoren durch eine größtmögliche Transparenz schmackhaft zu machen.

Für die Geldgeber gilt, dass das Risiko um so geringer ausfällt, je breiter sie die Streuung wählen. Sie sollten also nicht 1.000 Euro in ein Projekt stecken, sondern auf zehn Darlehen zu verteilen. Genauso handhaben es auch clevere Wertpapieranleger – sie halten ebenfalls mehr als eine Aktie in ihrem Depot. Denn wer nicht streut, rutscht aus.

Crowdlending Vorteile

Crowdlending bietet beiden Parteien, Kreditnehmern und Investoren, Vorteile gegenüber den klassischen Banken:

- Kreditvergabe auch bei schwacher Bonität möglich

- Kredite grundsätzlich auch möglich für Selbstständige, Freiberufler, Arbeitnehmer in der Probezeit, Studenten und bei schlechter Schufa

- Unbürokratische, unkomplizierte Bearbeitung

- Für Anleger höhere Renditen als bei Bankeinlagen

- Zusammenstellung des Portfolios anhand der persönlichen Risikobereitschaft möglich

- Einstieg schon mit Kleinstbeträgen

Crowdlending Nachteile

Wo Licht ist, ist auch Schatten. Beim Crowdlending verhält es sich nicht anders. Daher wollen wir auch die Nachteile nicht verschweigen:

- d.R. deutlich höhere Zinsen als bei klassischen Ratenkrediten

- Möglicherweise höheres Ausfallrisiko aufgrund schwacher Bonitäten

Privat oder selbstständig – wer greift häufiger auf Crowdlending zurück?

Aus der Grafik zur Entwicklung des Crowdlending geht hervor, dass der Markt für gewerbliche Crowdlending-Finanzierungen deutlich größer ausfällt als für private Haushalte. Die Ursache dafür liegt auf der Hand. Im gewerblichen Bereich werden andere Volumina bewegt, als auf dem privaten Sektor. Die Herstellungskosten für eine Fabrikhalle übersteigen die der Kosten für einen Carport.

Im Jahr 2018 wurden rund 38 Millionen Euro in Deutschland im Rahmen von gewerblichem Crowdlending vergeben. Diese verteilten sich auf 900 Kredite. Dabei betrug die durchschnittliche Kreditsumme 43.888 Euro. Im weltweiten Vergleich führt der deutsche Markt aber noch mit 39 Mio. Euro ein Schattendasein (1):

| Top 5 Länder | Crowdlending-Volumen in Mio. Euro |

|---|---|

| China | 114.848 |

| USA | 7.415 |

| Großbritannien | 2.031 |

| Italien | 567 |

| Schweiz | 562 |

Wer beteiligt sich mehr – private oder institutionelle Investoren?

Crowdlendingplattformen unterscheiden bereits bei den Zielgruppen. Einige Marktplätze haben sich ausschließlich auf private Darlehen oder Darlehen an Selbstständige fokussiert, andere auf rein gewerbliche Finanzierungen. Da die gewerblichen Finanzierungen größere Tranchen erfordern, sind es hier auch meist die institutionellen Investoren, die aktiv werden.

P2P-Kredite im tagesaktuellen Vergleich

Wie Sie erfahren haben, wird Crowdlending und P2P (Peer-to-peer) in der Regel synonym verwendet. Wir haben einige bekannte Anbieter genauer unter die Lupe genommen. Klicken Sie auf das Logo und erfahren Sie mehr über den P2P-Kredit Anbieter.

- 10.508,78 €

- Gesamtbetrag

- 175,15 €

- monatliche Rate

- 1,97% bis 4,71%

- Sollzins p.a.

- 1,99% bis 5,46%

- Effektivzins p.a.

- 11.284,30 €

- Gesamtbetrag

- 188,07 €

- monatliche Rate

- 4,86% bis 8,99%

- Sollzins p.a.

- 4,99% bis 19,99%

- Effektivzins p.a.

Stand der Daten: 04.07.2025

Quellen und weiterführende Links

- Statista – Crowdlending (Business)